Autoverzekering

Het systeem van het verzekeren van de auto (assurance auto) is in Frankrijk vergelijkbaar met dat in Nederland. Eigen risico, verplichte WA all risk, no-claimkorting enzovoort. Franse verzekeraars hanteren verplicht nog het bonus-malussysteem.

Autoverzekeringen zijn af te sluiten bij de over het gehele land verspreide agentschappen van de grote maatschappijen, bij de courtiers (onafhankelijke bemiddelaars), bij de banken en op internet. Bij de banken is het dan ook mogelijk om een autolening plus verzekering te regelen of verzekering en leasen/huurkoop (location avec option d’achat LOA). Een verzekeraar zal meestal vragen om het tonen van het rijbewijs, want zonder rijbewijs geen verzekering. De belangrijkste internetsites om autoverzekeringen af te sluiten zijn Acommeassure, Allsecur (Allianz), Assuronline, Direct Assurance (AXA), Euro Assurance, Eurofil (Aviva), Idmacif (Macif), Kelassur en Nexx (Maaf).

Bij elk jaar schadevrij rijden wordt de premie met 5% verlaagd tot een maximum van 50% korting. De bonus-malusregeling heet in Frankrijk le coefficient de réduction-majoration CRM. in het eerste jaar is de bonus 5% en bij schadevrij rijden gedurende 13 jaar kan het maximumpercentage van 50 zijn bereikt. De malus is bij het eerste ongeluk 1,25 en kan bij het zesde ongeval tot een coëfficient van 3,5 oplopen. Nederlanders die hun auto in Frankrijk willen laten verzekeren, kunnen bij hun oude maatschappij in Nederland een formulier opvragen (meestal in het Engels) waarin wordt verklaard dat de verzekerde al dan niet schadevrij heeft gereden. De Franse verzekeraar houdt daarmee dan rekening bij de vaststelling van de premie. Bij schade wordt in Frankrijk de premie met 25% (12,5% als men gezamenlijk schuldig is aan de schade) verhoogd, met de mogelijkheid van extra verhogingen bij ernstige misdragingen op de weg tot een maximum van 400%. Premieverschillen zijn er voor de verschillende zones waarin de autorijders wonen en of de bestuurder een hij of een zij is; Parijs, Lyon en Marseille zijn duur, vrouwelijke verzekerden betalen minder premie op bestaande polissen. Per 21 december 2012 is een einde gekomen aan de lagere premieberekening bij vrouwelijke autorijders op last van Europese richtlijnen. Automobilisten die ongelukken hebben veroorzaakt, dronken achter het stuur zaten, van wie het rijbewijs is ingenomen geweest betalen hogere premies. Als de auto betrokken is geweest bij een zware aanrijding komt daarvan een aantekening op de carte grise.

Op internet staat de website Assu rland, waarin de verzekeraars met elkaar worden vergeleken. Let bij het invullen van de zoekcriteria goed op het eigen risico, la franchise. Op de site van 321.auto is een berekening te maken van de goedkoopste verzekeringen.

rland, waarin de verzekeraars met elkaar worden vergeleken. Let bij het invullen van de zoekcriteria goed op het eigen risico, la franchise. Op de site van 321.auto is een berekening te maken van de goedkoopste verzekeringen.

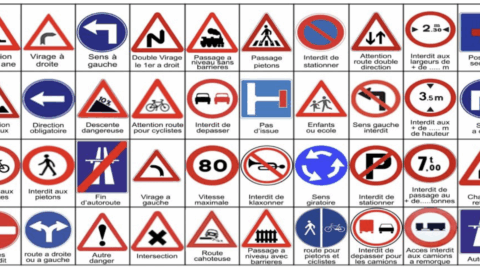

De verschillende soorten autoverzekering zijn: de verplichte ‘WA’ (l’assurance automobile obligatoire de responsabilité civile of kortweg une assurance au tiers), de uitgebreidere ‘WA’ die vergoedt tot de maximale dagwaarde van de auto (la garantie tierce collision of la garantie dommages collision), de ‘all risk’ (l’assurance tous risques of dommages tous accidents) en een vorm van bijstandsverzekering (l’assistance et la garantie conducteur). Deze laatste dekt de onkosten van terugrijden vanuit het buitenland bij een ongeval, wegslepen, nieuwe onderdelen ophalen enzovoort en verleent ook een vergoeding in de ziektekosten bij een ongeval waarbij de chauffeur door eigen schuld gewond is geraakt.

Bij diefstal van de auto (jaarlijks wordt een kwart miljoen auto’s gestolen) moet men direct aangifte doen bij de politie. Via een aangetekende brief avec accusé de réception stelt de gedupeerde vervolgens zijn verzekeraar op de hoogte en stuurt alle gegevens op, alsmede een kopie van de aangifte. Ten slotte is het nodig de prefectuur in te lichten en het nummer van het kentekenbewijs (carte grise) op te geven via het sturen van een kopie van het document. Als de auto na een maand niet is teruggevonden, keert de verzekeraar uit op basis van de geschatte dagwaarde of naar de aanschafwaarde, uiteraard afhankelijk van de polisvoorwaarden.

Het opschorten van een Franse autoverzekering omdat de auto gedurende langere tijd niet wordt gebruikt (bijvoorbeeld gestald in je Franse vakantiehuis) geeft geen aanleiding tot premiekorting. Een auto die niet of weinig rijdt moet altijd verzekerd zijn.Teruggave van betaalde premie of stoppen met premiebetaling gebeurt wel als de auto door een ongeluk niet meer kan rijden of wanneer de auto is verkocht. Er zijn wel maatschappijen die premiekorting verlenen als een auto weinig op de weg is (minder dan 10.000 km per jaar). Van het onklaar zijn van de auto of van de verkoop, moeten wel bewijzen worden overgelegd.

Ook in Frankrijk bestaat een vergelijkbare vorm van de Nederlandse waarborgverzekering voor gevallen waarin geen sprake is van een traceerbare tegenpartij, zoals in de bekende situaties van doorrijden na een aanrijding. Zo’n fonds – le fonds de garantie automobile (FGA) – kan men ook te hulp roepen als de verantwoordelijke tegenpartij niet of onvoldoende is verzekerd. Het fonds (omgedoopt tot Fonds de garantie des assurances obligatoires de dommages), treedt alleen op bij ongelukken die in Frankrijk zijn gebeurd, maar kan niet worden ingeroepen bij aanrijdingen met voertuigen afkomstig uit landen waarmee FGAO geen overeenkomst heeft (bijvoorbeeld Zweden en Zwitserland). In die gevallen moet de gedupeerde zich wenden tot het Bureau central français (11, rue de la Rochefoucauld, 75431 Paris CEDEX 9, tel. 01 49 93 65 50). In alle overige gevallen moet de benadeelde een aangetekende brief sturen (FGA, 64, rue Defrance, 94307 Vincennes CEDEX, tel. 01 43 98 77 00), met daarin alle relevante gegevens, zoals beschrijving van de schade, verklaringen van getuigen en uitleg van de reden waarom de schade niet op de tegenpartij kan worden verhaald. Meestal zal de eigen verzekeraar deze klus doen, als tenminste een rechtsbijstandsverzekering is afgesloten. De eigen verzekeraar vergoedt de materiële schade rechtstreeks aan zijn verzekerde in gevallen waarin de tegenpartij wél bekend is, maar niet of onvoldoende is verzekerd. De afwikkeling met het waarborgfonds regelt de verzekeraar dan zelf.

Op de Franse wegen maken automobilisten vijf keer per uur een ongeluk mee met overstekend wild. Er gebeuren meer dan 40.000 van dergelijke ongelukken, vooral met wilde zwijen en reeën en herten. Het Fonds de garantie des assurances obligatoires de dommages (FGAO) vergoedde sinds 2003 de schade die wordt veroorzaakt door botsingen met wild. Het oude eigen risico van € 300 op materiële schade bij aanrijdingen met wild is op last van Brussel vervallen. Maar de Franse overheid voert toch weer een eigen beleid en heeft bij het afwikkelen van autoschade als gevolg van aanrijdingen met wild (reeën, herten, wilde zwijnen) weer een eigen risico ingevoerd en wel van € 500 per ongeval.

Het garantiefonds, gefinancierd door verzekeraars en verzekerden, moest in 2010 circa 80.000 gevallen afhandelen. De sterke stijging van het aantal botsingen met wild heeft alles te maken met de groei van het aantal vrij rondlopende dieren onder meer als gevolg van het zachtere klimaat en de enorme voortplanting bij wilde zwijnen. Ook het dalende aantal jagers veroorzaakte een ongewoon sterke groei van het wild. De meeste ongelukken gebeuren in de bosrijke gebieden. Bovenaan staan de departementen Gironde (1403 aanrijdingen), gevolgd door de Moezel (1314), Bas-Rhin (1296), les Landes (1033), Seine-et-Marne (1033), Haut-Rhin (927) en Meurthe-et-Moselle (919.) De meeste botsingen gebeuren met wilde zwijnen (40%), gevolgd door die met reeën (36%) en herten (8%.)

Een verzekeraar kan altijd, zonder opgaaf van reden de verzekering opzeggen, met inachtneming van de termijn. Gebeurt nogal eens bij autoverzekeringen, waarbij te vaak brokken worden gemaakt.